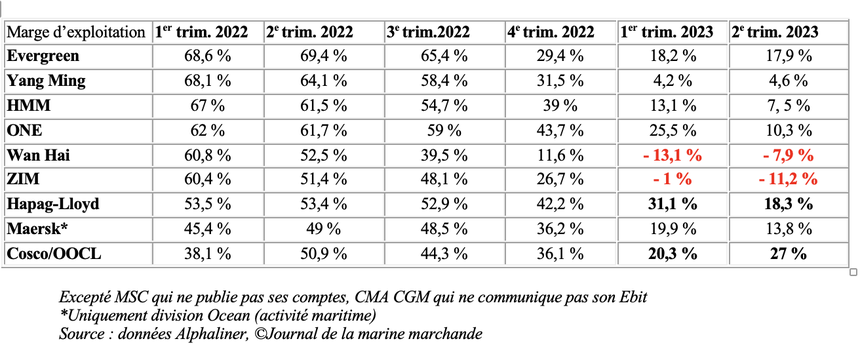

À l’issue du second trimestre, les marges moyennes d’exploitation des neuf plus grandes compagnies maritimes dans le transport de conteneurs sont tombées à 8,9 % contre 56,3 % un an plus tôt. Deux d’entre elles présentent des ratios négatifs. Changement de marché en vue ? Il y a du mouvement dans les taux de fret.

Dans contexte est peu ou prou similaire similaire à l’issue du premier trimestre – demande de transport fragile, entreprises encombrées de stocks, consommateurs asphyxiés par l’inflation de leurs biens essentiels –, Hapag-Lloyd et ONE avaient été les seules compagnies du Top 10 à maintenir une marge entre 20 et 30 %. Grâce à taux de fret moyen de 1 999 $/EVP pour l’armateur allemand et de 1 788 $/EVP pour le Japonais

À l’issue du second trimestre, selon le relevé d’Alphaliner, les marges d’exploitation moyennes des neuf plus grands transporteurs maritimes de conteneurs déclarant leur Ebit (CMA CGM ne communique pas cet indicateur) sont tombées à 8,9 % contre 56,3 % un an plus tôt.

Elles ont généré des profits opérationnels de 4,4 Md$ sur la période avril-juin contre 6,9 Md$ au cours du trimestre précédent et 37,7 Md$ enregistrés un an plus tôt.

Cosco, champion de la marge

Contre toute attente, Cosco a affiché un résultat exceptionnellement élevé au cours du trimestre, le seul du panel à améliorer sensiblement ses finances par rapport aux trois premiers mois de l’année, récoltant les fruits de son plan drastique à chasser les coûts.

Le numéro quatre mondial a opéré des coupes sombres dans ses dépenses, qui ont été globalement réduites de 37 % (- 55 % dans les dépenses liées aux équipements et – 11 % dans l’expoitation des navires alors que sa flotte est restée stable).

Avec sa marge d’exploitation proche des 30 % (27 % contre 20,3 % au premier trimestre), il assure une marge moyenne de 23,5 % pour le premier semestre de l’année. Sans son orthodoxie financière, les résultats opérationnels du groupe auraient été dans les clous du marché.

Il présente cependant deux vulnérabilités dans le marché actuel : sa très forte exposition aux taux spot et au commerce Asie-États-Unis.

Marge d’exploitation des dix premiers transporteurs maritimes de conteneurs en 2023

Marge d’exploitation des dix premiers transporteurs maritimes de conteneurs en 2023

Perte de 13 points pour Hapag-Lloyd

Hapag-Lloyd figure toujours parmi les trois premières compagnies à maintenir une certaine rentabilité mais sa marge a perdu 13 points (de 31,1 à 18,3 %), une des plus fortes détériorations de la liste.

ONE connaît le même sort (- 15 points). Leurs résultats témoignent de la chute brutale et prononcée des revenus moyens par EVP : de 25 % d’un trimestre à l’autre pour le numéro six mondial ONE, à 1 333 $/EVP, et de 23 % pour le transporteur public allemand, à 1 533 $. Les autres compagnies accusent des replis de l’ordre de 15 % sur le trimestre.

Mais sur un an c’est HMM, ZIM et OOCL qui ont enregistré la plus forte baisse de leurs tarifs, respectivement de 71 %, 67 % et 63 %.

Taux de fret de moins de 1 000 $ pour HMM

À 983 $ par EVP, HMM détient la palme du taux de fret au plancher, à moins de 1 000 $. L’écart avec le bas du classement est saisissant. ZIM (- 11,2%) et Wan Hai Lines naviguent en territoire négatif, répétant le scénario observé au premier trimestre. Wan Hai enregistre ainsi son deuxième déficit d’exploitation depuis près de cinq ans.

Les marges d’exploitation en disent longs sur les zones de fragilité des transporteurs, selon une plus ou moins forte concentration de leurs capacités sur un marché plus exposé au retournement de conjoncture, et leur exposition au comptant, les taux de fret sous contrats long terme offrant un bouclier contre la dégringolade des taux spot.

Résiliation des contrats

« La détérioration semble refléter la résiliation des contrats annuels signés par les plus grands transporteurs en 2022 qui ont été en grande partie replacés lors de la saison de renouvellement du printemps [1er mai 2023-30 avril 2024] », décode Alphaliner.

Selon les données en temps réel de Xeneta, une évolution notable est déjà en cours. Pour les contrats à long terme signés au cours des trois derniers mois, les taux ont encaissé leur 12e mois consécutif de baisse. Ils ont ainsi chuté de 7,8 % en août et de 62,7 % en un an.

Les routes les plus fréquentées – les exportations depuis l’Asie –, ont subi les baisses les plus spectaculaires, de 75 % en glissement annuel de la valeur des contrats valides, selon l’indice de la société.

« Toutefois, le secteur doit garder à l’esprit l’évolution du marché au comptant », nuance Peter Sand, analyste en chef chez Xeneta. Les transporteurs ont en effet réussi à augmenter les taux sur les principaux trafics au cours des deux derniers mois.

Le marché à long terme se calant sur les mouvements du marché spot mais avec un léger décalage, la chute des taux pourrait ne pas durer, prévient-il à l’intention des chargeurs, les enjoignant à négocier de nouveaux contrats pour obtenir des taux favorables.

Changement de marché en vue ?

Quoi qu’il en soit, les taux des contrats à long terme sont actuellement inférieurs de 13 à 15 % au spot sur les principaux corridors commerciaux.

« En conséquence, nous pourrions enfin voir une certaine pression à la hausse sur les taux à long terme. Les chargeurs qui ont joué sur le marché spot vont maintenant envisager de transférer des volumes vers des accords contractuels, qui peuvent offrir une meilleure valeur. Cela pourrait faire monter les prix », avertit Peter Sand.

Un autre facteur pourrait influencer le marché : la reprise des dépenses de consommation aux États-Unis, qui représentent plus des deux tiers de l’économie américaine. Ils ont augmenté de 0,6 % en juin et de 0,8 % en juillet selon le Département du Commerce.

Pas d’affolement chez les transporteurs

Les compagnies de transport de conteneurs, qui comptent aussi sur les GRI pour influencer un marché paralysé par une faible demande, ne manifeste aucun signe d’affolement. Ils continuent leurs emplettes alors que la faiblesse persistante de la demande est exacerbée par la mise en service d’un nombre toujours plus grand de nouveaux navires. Quelque 406 nouveaux navires ont ont été commandés au cours du deuxième trimestre, dont 118 porte-conteneurs.

Parmi les derniers bruits, ONE et HMM seraient en négociations avec une liste restreinte de chantiers navals pour l’acquisition d’une série de porte-conteneurs de 15 000 et 16 000 EVP.

CMA CGM aurait conclu un accord préliminaire avec le grand groupe de construction chinois CSSC pour l’acquisition d’une nouvelle série de huit unités de 9 000 EVP.

Après avoir passé en juin des commandes pour cinq porte-conteneurs de 15 000 EVP, Yang Ming, qui a seulement 75 000 EVP en commande, serait désormais intéressé par des capacités de 8 000 à 9 000 EVP.

Maintien des bénéfices ?

Défiant la conjoncture macroéconomique, la plupart des transporteurs ont maintenu leurs prévisions de bénéfices pour l’ensemble de l’année à l’issue du second trimestre. Maersk prévoit même une hausse

ZIM a été le premier à faire rebrousse-chemin, annonçant une perte de l’ordre de 100 à 500 M$ en 2023 alors qu’il gageait encore en mars sur des bénéfices compris dans la même fourchette. La société a déclaré une perte nette de 213 M$ alors qu’il y a un an à la même époque, son résultat net s’exprimait en milliards (1,4 Md$).

Il est des signes qui ne trompent pas. Pour réduire ses coûts, la compagnie, dont la politique d’exploitation est exclusivement basée sur l’affrètement (134 navires dont seuls huit en propriété), a commencé à se délester de quelques navires en leasing.

Adeline Descamps

0 commentaires