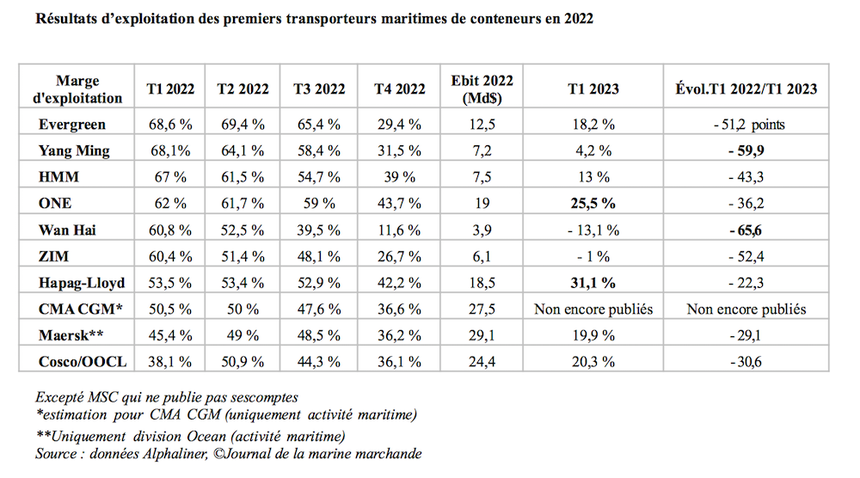

Compte tenu de la conjoncture, les bénéfices et les marges d’exploitation des armateurs de porte-conteneurs dépendaient plus que jamais, au premier trimestre, de l’ampleur de la chute des volumes et des taux de fret, la gageure financière consistant à limiter l’érosion. Elle a départagé les leaders mondiaux.

Parmi les dix leaders mondiaux du transport maritime de conteneurs ayant déclaré leurs résultats pour le premier trimestre de l’année (à l’exception de MSC qui ne les publie pas et de CMA CGM encore sous cloche), les meilleurs rendements moyens par EVP transporté affichés à la fin mars 2022 ont surpris.

Contre toute attente, le transporteur israélien et star de la bourse de New York pendant la pandémie, ZIM, émergeait en tête de liste avec 3 848 $/EVP devant le Sud-Coréen HMM (3 713 $/EVP) et le Taïwanais Evergreen (3 060 $/EVP). Les reclus du Top 10 ont tenu en respect tout au long de l’année 2022 les premières étoiles européennes à la performance opérationnelle moins éclatante (2 973 $ pour Maersk et 2 774 $ pour Hapag-Lloyd).

Quel est le meilleur rendement moyen par EVP à la fin mars 2023 ?

Un an et l’euphorie des années Covid plus tard, les lignes ont bougé. À la fin mars 2023, dans un contexte d’atonie de la demande de transport avec des entreprises surstockées et des consommateurs surexposés à l’inflation de leurs biens essentiels, l’armateur allemand (1 999 $/EVP) et le Japonais ONE (1 788 $/EVP) s’en sortent mieux que HMM, Evergreen et ZIM, dont les revenus d’exploitation respectifs (Ebit, bénéfice avant déduction des charges, des produits d’intérêt et des impôts) se sont effilochés, de 71,4 %, 66,3 % et de 63,9 %.

Durant les trois premiers mois de l’année, Hapag-Lloyd, ONE et Cosco ont été les seules compagnies à maintenir une marge entre 20 et 30 % tandis que deux des dix leaders mondiaux ont opéré une sévère sortie de route : ZIM et la troisième taïwanaise du Top 10, Wan Hai, passent au rouge, accusant des marges négatives.

La perte d’exploitation de ZIM s’est en effet établi à 14 M$ contre un bénéfice de 2,24 Md$ l’an dernier tandis que ses revenus (1,37 Md$) sont en recul de 63 %. Avec sa marge négative de 1 %, la société israélienne a présenté son premier déficit d’exploitation depuis près de cinq ans. Wan Hai, spécialiste du transport intra-asiatique, a annoncé de son côté une perte d’exploitation de 103,7 M$ pour le premier trimestre 2023. Ses recettes sont tombées à 833 M$ en janvier-mars, divisées par trois par rapport aux 2,6 Md$ déclarés pour la même période en 2022.

L’effondrement rapide des revenus est tel que la société opère désormais en dessous du seuil rentable avec une marge en retrait de 13,1 %. Les coûts ont augmenté rapidement pour Wan Hai. Absorbant plus de 100 000 EVP entre 2020 et 2022, les dépenses liées à l’exploitation ont atteint 895 M$ au premier trimestre 2023, soit 258 M$ de plus qu’au premier trimestre 2021.

Yang Ming partage avec sa compatriote la déconfiture de sa marge d’exploitation qui reste positive mais réduite à un seul chiffre, à 4,2 %, ce qui n’était pas arrivé à un des dix premiers armateurs mondiaux de porte-conteneurs depuis le troisième trimestre 2020. C’est d’autant plus surprenant que les « Taïwanaises » ont été parmi celles qui ont excellé pendant la pandémie sur ce ratio. Elles sont aujourd’hui reléguées en bout de chaîne (7e et 8e rang).

Quelle est l’ampleur de la détérioration de l’exploitation ?

Entre le troisième et le quatrième trimestre 2022, la marge d’exploitation moyenne des dix premiers transporteurs s’était déjà sérieusement effritée, en perdant 18 points pour atterrir à 33,3 %, niveau le plus bas depuis le quatrième trimestre 2020.

Entre les premier trimestre 2022 et 2023, d’après nos calculs, elle s’est enfoncée de 43,2 points pour finir à 13,1 %. Il s’agit de la quatrième baisse trimestrielle consécutive des marges pour les transporteurs de conteneurs depuis le pic du premier trimestre 2022.

« Malgré cette baisse, les résultats ne sont pas encore revenus à la normale pour les principaux transporteurs, qui ont historiquement affiché des marges de l’ordre de plus ou moins 5 %. Sur les douze années précédant la pandémie, un seul trimestre a dépassé la dernière marge d’exploitation de 13 % », nuance Alphaliner, qui suit particulièrement cet indicateur.

Quel transporteur parvient à limiter la dégradation de ses résultats d’exploitation ?

Au total, les transporteurs sélectionnés* ont généré des bénéfices d’exploitation de 6,9 Md$ au cours du trimestre, contre 35,9 Md$ un an plus tôt.

Au premier trimestre, c’est encore Hapag-Lloyd, qui se place en tête avec un rendement de 31,1 %, distançant ONE de six points (25,5 %), jeune société née en 2018 de la fusion des activités conteneurs des trois transporteurs japonais avec un démarrage poussif mais qui aura maintenu tout au long de l’année une « belle marge ». A l’autre extrémité, une fois encore, Wan Hai, Yang Ming, Evergreen et ZIM, ont accusé les plus fortes prises aux ventes contraires (des replis entre 65 et 52 points).

Que reflète in fine la marge d’exploitation dans le contexte actuel ?

Les fragilités éclatent au grand jour. Les Asiatiques se distinguent en général par une forte concentration de leurs capacités sur le transpacifique, devenu une des grandes lignes intercontinentales les plus rémunératrices à la faveur de la pandémie, ainsi que par une plus grande exposition au comptant, épousant en conséquence les vibrations de l’offre et de la demande.

Les transporteurs européens ont les trades plus diversifiés et l’équilibre plus marqué entre l’offre placée sur le spot et celle négociée pour des périodes supérieures à trois mois, la couverture contractuelle offrant un bouclier contre la dégringolade des taux spot.

Hapag-Lloyd en est l’illustration parfaite, ayant exploité 58 % de sa flotte en dehors des trafics transpacifiques ou intra-asiatiques, les plus exposés au retournement de conjoncture, tandis que plus de 50 % de ses capacités sont négociés en contractuel. À l’inverse, ZIM et Yang Ming concentrent leurs porte-conteneurs, à 43 % et 42 % respectivement sur le transpacifique. Or, ce sont bien les trafics Extrême-Orient-Europe et transatlantiques qui continuent de démontrer une plus grande résistance tarifaire.

Pourquoi le niveau des volumes et des taux de fret sont actuellement si déterminants ?

Compte tenu des circonstances, les bénéfices et les marges d’exploitation du premier trimestre de l’année dépendaient plus que jamais de l’ampleur de la chute des volumes et des niveaux des taux de fret, la gageure financière consistant à limiter l’érosion. Ainsi, selon les données d’Alphaliner, Hapag-Lloyd a contenu le repli des conteneurs transportés à 5 % (en glissement annuel) tandis que ses tarifs ont baissé de 28 %.

À l’inverse, Evergreen, qui a déclaré une marge d’exploitation de 18,2 %, a maîtrisé la perte de chargement à 2,6 %, mais a vu ses tarifs chuter de 66 %. À l’autre extrémité, pour le plus petit parmi les grands, ZIM, les conteneurs transportés ont chuté de 11 % et les prix de 64 %.

Au premier trimestre 2022, Cosco avec 6,16 MEVP et Maersk (6,01 MEVP) avaient affiché les meilleures performances en termes de volumes transportés. Un an plus tard, ce sont les mêmes à égalité avec 5,45 MEVP. En bout de course, ZIM (0,77 MEVP) est particulièrement concerné par la mauvaise séquence pour les détaillants américains.

C’est toutefois Cosco qui accuse la plus forte contraction de ses volumes (- 11,5 %), reflétant la lente convalescence de l’économie chinoise dont dépendent de nombreux pays de l’Asie du Sud-Est, ses principaux fournisseurs en composants, mais aussi les échanges intra-asiatiques.

En quoi et pour qui le second semestre sera déterminant ?

La seconde partie de l’année devrait présenter un tout autre visage avec un retournement de manivelle entre compagnies. Celles qui ne sont pas exposées au contractuel s’épargneront la culbute que devrait éprouver celles qui le sont.

Ces dernières vont en effet ressentir plus durement les taux de fret s’ils sont toujours au niveau plancher car elles ne pourront plus compenser avec les taux contractuels négociés à des taux élevés, parvenus à échéance. La plupart des transporteurs concernés n’en démordent pour autant pas : ils n’ont pas signé/ne s’engageront pas sur des contrats adossés au niveau des taux de fret spot actuels.

Maersk et Hapag-Lloyd l’ont affirmé haut et fort. Mais dans l’antichambre des négociations ? Les pourparlers sur les contrats transpacifiques (1er mai 2023-30 avril 2024) ne sont pas encore tout à fait finalisés, les chargeurs ayant prolongé le moment, tandis que ceux portant sur la ligne Asie-Europe du Nord ont été négociés… à la baisse (il est question de 20 à 30 %) par rapport à l’année 2021.

Quel est le rapport de force ?

Les tractations resteront dans le secret des alcôves, soustraites aux oreilles indiscrètes, mais elles interviennent dans un contexte de dépression sévère qui n’incite pas les BCO, les grands chargeurs, à s’engager sur des volumes dans la durée. Certains se disent même prêts à renoncer aux contrats en 2023, vu ce qu’ils auraient pu économiser au cours du premier semestre sur le spot. Bluff contre bluff.

En tout état de cause, le cumul de liquidités amassé depuis le troisième trimestre de 2021 devrait permettre au secteur d’absorber les à-coups de la conjoncture qui a pris ses acteurs à revers depuis la fin de l’année 2022.

Les armateurs révisent-ils leurs projections de bénéfices ?

Pour l’heure, parmi ceux qui ont rendu publics leurs résultats, tous maintiennent leurs prévisions pour l’ensemble de l’année. Même ZIM, qui ne cache pourtant pas opèrer sur certaines lignes en deçà de la rentabilité, « continue d’anticiper un Ebit positif en 2023 malgré les vents contraires de la conjoncture macroéconomique et de celle de notre industrie », a indiqué Eli Glickman, la perspective maintenue à un résultat entre 100 et 500 M$.

Le groupe A.P. Moller Maersk table toujours sur un bénéfice d’exploitation entre 2 et 5 Md$ pour 2023. Le conseil d’administration d’Hapag-Lloyd « s’attend à une normalisation progressive des bénéfices », mais gage sur un Ebit entre 2,1 et 4,3 Md$, près de cinq fois moins qu’il y a un an. Un coup de rabot après des années d’anomalies pour une industrie plus familière des pertes des bénéfices d’exploitation.

Adeline Descamps

0 commentaires